【財務の勉強】 あとどれくらい銀行から借りることができるの?

企業活動の継続に欠かせないのが、金融機関からの借り入れなどの融資です。新規事業への取り組みを行う場合、初期投資のために多額の現金が必要となることが多く、企業活動にとって融資は切っても切れない大切なものです。

しかし、銀行も商売。当然、無尽蔵に貸し付けを行う訳ではなく、期日通り確実の返済が見込める「優良な」企業に対しては、積極的な貸し付けを行いますが、逆もまた然りとなります。

そこで気になるのが、

「うちの会社って銀行からどういう評価なの?」

「実際、いくらまでなら借り入れできるの?」

という点です。

借入限度額と呼ばれ、会社として借り入れが可能とされている金額は、あくまで金融機関が決めることです。

しかし、設備投資を行う場合や一時的な経営難の際に、「自社がどの程度借り入れができそうか」を把握していれば、戦略も立てやすいでしょう。

今回は、銀行などの金融機関が貸し付けを行う際に参考としている決算書上の数字や、通称「枠」と呼ばれる借入限度額の計算方法などについて、お伝えしていきます。

中小企業の経営者の方は必見です。

経営者の心理、金融機関の言う「枠」について

どんなに業績の良い会社でも、国際情勢の変化や感染症の拡大など、自分たちではコントロールができない事態によって、経営に思いもよらない大打撃を受けることは、まさに目の当たりにしてきたことです。

そんな時の借り入れは、まさに天から降りてきた一本の蜘蛛の糸。現金さえあれば、なんとか経営を続けられる状況もあるでしょう。「何かあった時にお金が借りられる」という事実は、それだけで経営者にとって心の安定にもつながるのです。

ところで、金融機関の担当者は時折、このような言い方をします。

「あと3000万円の枠がありますから」「あと1億枠があるので大丈夫です」

この、金融機関が口にする「枠」とは、いったいどういうものなのでしょうか。貸し付けの限度額の意味だとは思いますが、どのような根拠で・計算式で算出しているのか…。

「金融機関はいくら枠があると言っているけれど、本当に借りても大丈夫なのか?」と不安を感じさせるセリフです。

借入限度額の目安

金融機関が借入限度額を求める計算式は、いくつか存在します。

【借入限度額計算式】

計算式: (税引き後利益 + 減価償却費)- 現預金 - 経常運転資金 × 10

計算式: 月商(年商 ÷ 12) × 1~6ヶ月

計算式: 過去3年分の経常利益の平均 × 50% × 7

式だけを見てもさっぱりだと思われるでしょう。ここから、ひとつひとつ読み解いていきましょう。

1.債務償還年数(しょうかんねんすう)からの借入限度額の計算

今回お伝えする3つの式のうち、最も重要な式はこれからご紹介する1番目のものです。金融機関の営業担当者に「御社の貸付限度額を算定する基準はどんなものですか?」と聞くと、十中八九出てくるのがこの、「税引き後利益」と「減価償却費」を利用した計算式です。

これは、キャッシュフローの考え方がベースとなっています。

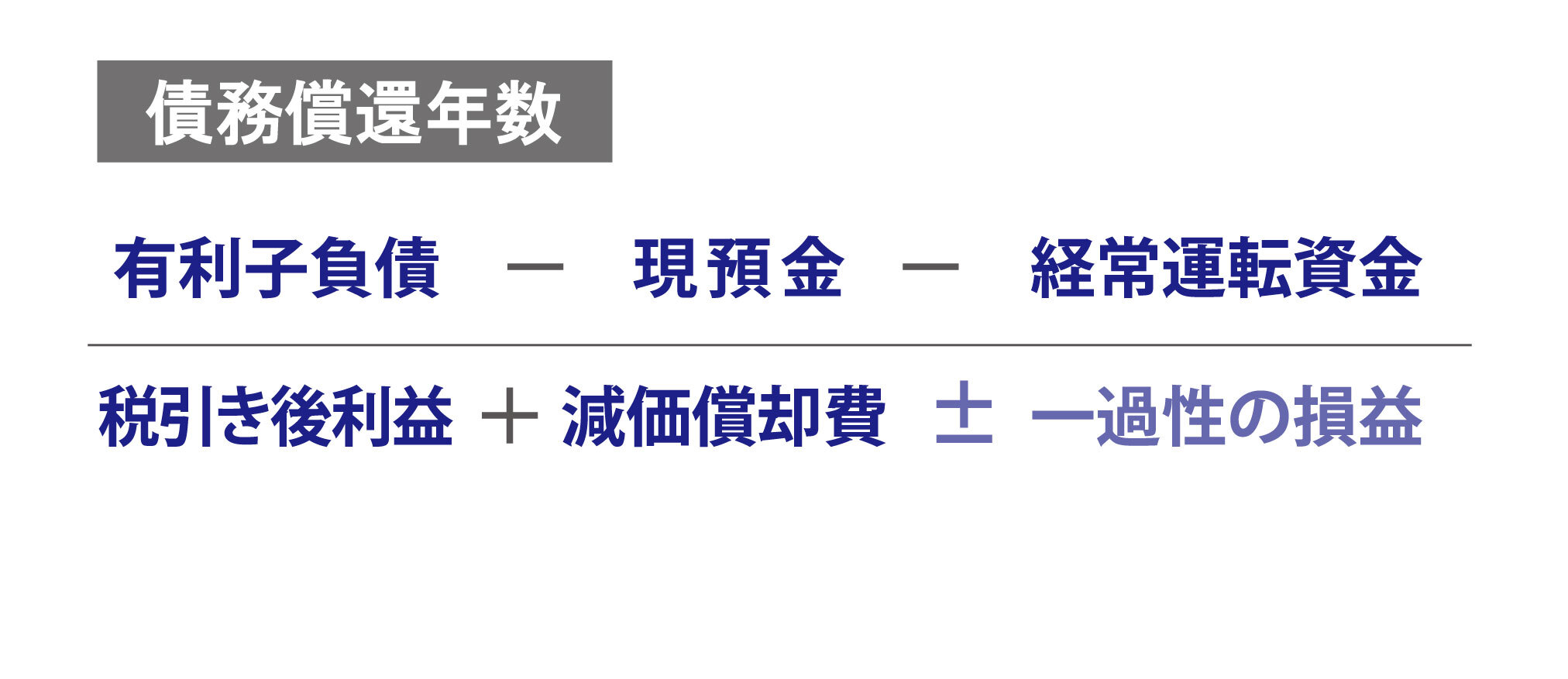

債務償還年数(さいむしょうかんねんすう)という考え方

この算定基準のもとになるのは、「債務償還年数」と呼ばれる指標です。

債務償還年数とは、分かりやすく言い換えると「借金の返済にかかる年数」です。

先程の、債務償還年数(しょうかんねんすう)からの借入限度額の計算

の、式の最後にある「×10」は、この債務の返済が10年以内で済めば「正常先(優良企業)」と見なされるため、貸付限度額を計算する際にも、この「10年」という数字が用いられます。

身近な例で考えてみましょう。

例えば友人に10万円を貸した時に、

「毎月1万円ずつ10ヶ月で完済する」と言われれば、まぁ貸してもいいかと考えられますが、

「5年かけて返済する」と言われると、そもそも返せるほど収入がないのでは?と疑ってしまうでしょう。銀行の考え方も同じです。

本来であれば債務償還年数(さいむしょうかんねんすう)は5年以下が適正な水準と言われていますが、融資限度額を計算する場合には、一般的に10年が採用されています。

この債務償還年数は、決算書のデータがあれば、ご自身で割り出すことはもちろん可能です。

しかし、このような評価方法があること自体、そもそもあまり知られていません。

金融機関も、わざわざ経営者に対して、自社が持っている独自の貸し付けの判断基準について明かすことはありませんし、公表もしていません。

この債務償還年数が10年を超えてしまうと、金融機関の内部では、要注意先として評価が格下げされてしまいます。

要注意先になると、貸し付けの際の利率が上がったり、貸付自体が行われなくなったりなどのデメリットしかありません。

債務償還年数(しょうかんねんすう)からの借入限度額の計算

の、減価償却費について補足します。

例えば5,000万円の設備(償却期間5年)を購入した場合、初年度に全額を現金で支払っていますが、会計上は5年間で1,000万円ずつの費用計上になります。

この、翌年以降に費用計上する1,000万円が減価償却費になります。減価償却の考え方は少し複雑なので、ここでは、(現金の支払いは初年度に済んでいるので)実際の現金は減っていないが費用計上できるため「

税引き後利益と併せて、キャッシュフローとして考えることができる」と覚えておいてください。

債務償還年数(さいむしょうかんねんすう)の出し方

有利子負債(借金)から現預金と運転資金を差し引いた金額を、

借金を「利益+減価償却費=キャッシュフロー」で割った場合に、

何年必要なのかが求められます。

一過性の損益は除く

細かいポイントは、経常利益と減価償却費の合計から「一過性の損益(±)」については、除くことです。

例えば、助成金や補助金などの一時的且つ連続性のない収入が入った場合や、逆に盗難などの被害にあった場合などの損失など、本来は発生しない損益は評価から外します。

つまり、一過性の利益はマイナスし、一過性の損失はプラスして計算をするようにします。

上記のほか、機械を売却した際の売却益や、火災が発生した際に受け取った火災保険の保険金や不動産売却の損益なども、この一過性の損益にあたります。

2.月商や年商(月商倍率)からの計算

続いて、2つ目の、借入可能額の計算について見ていきましょう。

こちらは「売上高の6か月分くらいまでなら貸せますよ」という、感覚的な目安となる式です。1番目の式ほど厳密ではありませんが、このような簡易的な判断をされることもあります。

新型コロナウイルス感染症のような、社会的経済的に大打撃を与えた事態が発生した際には、従来であれば要注意先として貸し付けが難しいような経営状態に陥っていた企業に対しても、このような計算の方法で救済的に貸し付けがされたという実態があります。

平時においては、1番目の計算式で評価されることが基本です。しかし、実際にはこのかなり緩い基準での貸し付けを行うこともあるのです。基準はあくまで基準で、金融機関も社会情勢や将来の顧客を守るなどの観点から、このような基準を用いることがあることも覚えておくと良いでしょう。

3.経常利益からの計算

最後に、3つ目の借入可能額の計算について確認をしていきます。

こちらは、かなり厳しめの評価をする金融機関が採用する計算式となっています。1番目の計算式が10年間の債務償還期間で線引きしていたのに対し、この計算式では7年間という基準を採用している点でもお分かりいただけると思います。

具体的な金額を当てはめて見てみましょう。

売上が1億円の会社があるとします。

過去3年間の経常利益の平均が500万円だったとすると、50%の250万円の7年間分なので、1750万円が借入限度額ということになります。

具体的な金額を当てはめてみると、1億円の売上がある企業に対しても、2,000万円に満たない金額しか貸し付けられないことから、かなり厳しい基準となっていることが分かります。

多くの金融機関では1番目の計算式に基づいて計算が行われるので、ここまで厳しい基準で見られることはあまり多くないと考えて良いでしょう。

いかがでしたでしょうか?

「うちはあといくら融資を受けることができるのだろうか?」

という疑問の解決になればと思い記述しましたが、ちょっと難しかったかもしれません。

詳しくはこちらでもご相談を受けていますのでお気軽にご連絡ください。

▽まずはお気軽にお問い合わせ、そしてご参加ください!